来月の資金繰りだけではなく、 3ヵ月後、半年後、1年後の資金の状況を経営者が把握していなければ、的確な投資判断をすることも、戦略的な資金調達計画を立てることもできません。

例え、資金調達はできたとしても、ある日突然、資金繰り悪化に見舞われ、信用失墜を招いてしまう恐れもあります。

MC税理士法人では、最初に長期での資金繰り計画を立案いたします。その上で、御社の状況に適した資金調達方法について検討いたします。

現状分析から改善提案、銀行選択や借入交渉まで、

長期的な視点でお客様の資金繰りに関しての手続きをトータルサポートいたします。

決算書から現在の

資金繰り状況を

分析いたします

資金繰り改善のための

ご提案をいたします

改善策を実行するための

支援を行います

事業規模が小さくて、取引の件数も限られているうちは、

社長の頭の中で会社のお金の入りと出を大雑把に把握することが出来ます。

しかし、事業規模がある程度拡大してきて、取引も増えてくると、

いわゆるどんぶり勘定では、会社のお金を回していくことは難しくなります。

会社にとって、売上や利益はもちろん大切ですが、いくら売上や利益を上げている会社でも、資金繰りがよいとは限りません。

日々の資金繰りに頭を悩ませてばかりでは、本来の経営上やらなくてはならないことも、おろそかになってしまいます。

きちんと資金繰り計画を立てることにより、将来の資金が明確化・数値化されるので、資金繰りの不安から解消されます。

MC税理士法人では、「現状分析」「プランニング」はもちろん、独自の借入ノウハウを活かした「実行支援」までトータルで、

お客様の資金繰りに関するお悩みをトータルサポートいたします。

来月の資金繰りだけではなく、 3ヵ月後、半年後、1年後の資金の状況を経営者が把握していなければ、的確な投資判断をすることも、戦略的な資金調達計画を立てることもできません。

例え、資金調達はできたとしても、ある日突然、資金繰り悪化に見舞われ、信用失墜を招いてしまう恐れもあります。

MC税理士法人では、最初に長期での資金繰り計画を立案いたします。その上で、御社の状況に適した資金調達方法について検討いたします。

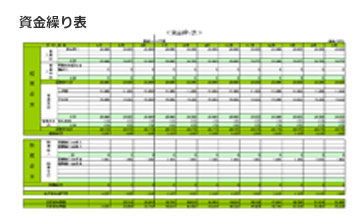

長期の資金繰り計画を作成することで、借入返済や納税のスケジュールを視覚的にも確認できる様になり、「先の見えない不安」を払拭することができます。

また、視覚的にも確認できる様にすることで、資金を計画的に動かすことが出来る様になります。一方で、支払い遅延もなくなり、経営者は本来の経営に集中することができるようになり、経営がスムーズに進むようになります。

日本の銀行は、融資判断のために、融資先の「財務格付け評価」を行っています。評価方法は各社異なりますが、ある程度同じ財務指標を参考に、配点を行っています。

MC税理士法人では、過去1,000社に及ぶお客様の融資状況と、都市銀行出身者チームの専門知識をもとに、独自の「財務格付け診断」をご用意しております。

診断後にご提出させていただく「財務格付け診断報告書」では、御社の格付けを推計し、財務上の弱み強みを分析し、格付けをアップさせ、今より融資を受けやすくなるよう、財務指標の改善方法をご提案いたします。

過去多くのお客様が、財務格付け診断後に、適切な改善を行うことで、財務体質を強化させたことで、銀行格付けアップにつながっています。

銀行選択にあたっては、取引規模に応じた最適な金融機関の選別がポイントになります。また、「借入」と言っても、お客様が銀行に選別されるのではなく、お客様が借入銀行を選別すべきだと考えています。

お客様が借入銀行を選別するという姿勢だからこそ、借入交渉の順序や借入理由の説明の仕方など、銀行と対等に交渉を行うための様々なノウハウが必要になってきます。

MC税理士法人では、開業以来、都市銀行出身者を中心とするチームを編成し、積極的に借入支援を行っております。また、御社の資金調達戦略に適した銀行とのお取引がない場合には、最適な銀行とのお取引のサポートをさせていただきます。お悩みのことがありましたら、ぜひ一度ご相談ください。

資金繰りが厳しくなり、いよいよ倒産寸前と思っていたB社の社長。

不採算部門を切り離しの上、事業売却、経営計画を立て、銀行との借り換え交渉を行い、立て直しに成功。

今は安定的に経営を行っています。

初期投資の設備資金がかなり大きく、当初の事業計画通りになかなか事業が進みませんでした。

当事務所が事業計画を立て直し、銀行借入の返済リスケジュールの交渉支援を行い、見事成功。

現在は通常の返済が可能になり、安定した経営を行えるようになりました。

0120-571-534

平日 9:00~18:00